1. Ahorrar a final de mes

Empezaremos con el error más extendido que cometemos a la hora de ahorrar: dejar el ahorro para lo último. Esto hace que sea muy difícil ahorrar de una forma sistemática y constante, ya que se tiende a gastar todo el dinero disponible.. Para evitarlo, debemos utilizar el método del preahorro que consiste en transferir una parte del salario a una cuenta de ahorro en el momento que la recibes. De ese modo ya estarás ahorrando a principio de mes, al no poder disponer ese dinero para tus gastos. Es recomendable no disponer de tarjeta de crédito o de débito para la cuenta ahorro, eliminando toda tentación de usar el dinero depositado en la cuenta de ahorro.

2. No tener un objetivo de ahorro

No establecer una o varias metas para el ahorro es otro de los errores más comunes que se suelen cometer. Esto causa que, paulatinamente, se vaya disminuyendo el interés por guardar dinero. Para ello, establecer un fin al que dedicar los ahorros, ya sea para pagar las vacaciones, el pago inicial del hogar, la jubilación, etc. es esencial.

3. Realizar un presupuesto familiar

Uno de los errores más importantes es no tener un presupuesto familiar que refleje los ingresos y los gastos que se tienen mes a mes. No podemos calcular cuánto podemos ahorrar al mes si no tenemos claro que gastos, y que tipo de gastos tenemos al mes. Con un presupuesto, podemos establecer y controlar elementos tan importantes como la cantidad que queremos ahorrar y cuánto queremos gastar. A la horar de crear un presupuesto de ahorro, es necesario que tengas en cuenta tanto el horizonte temporal como el objetivo que quieras alcanzar. Antes de crear el presupuesto, tienes que controlar y registrar los gastos, que será la base para crear el presupuesto.

4. Desconocer el ahorro disponible

Otro de los errores más comunes que se suelen cometer es desconocer el dinero ya ahorrado. Este error causa que sea imposible determinar si nuestro proceso de ahorro es el correcto o, por el contrario, no estamos siendo tan eficaces como nos gustaría. Así, recomendamos comprobar periódicamente la cantidad ahorrada como método de control. Conocer el dinero ahorrado nos permitirá saber si estamos alcanzando el objetivo propuesto, así como si debemos realizar cambios para ahorrar más y alcanzar el objetivo propuesto.

5. No tener un fondo de emergencias

Es de vital importancia disponer de un fondo de emergencias para afrontar imprevistos en un momento determinado. Un error muy cometido entre la población y, de hecho, aconsejamos que sea tu primer objetivo de ahorro, disponer de un colchón de seguridad..

6. Ahorrar de forma esporádica

Normalmente, la mayoría de las personas empiezan a ahorrar en un momento específico del tiempo, como puede ser recibir la paga extraordinaria. Es decir, se ahorra de forma esporádica. Esto hace que no se adquiera el hábito de ahorrar. Ahorrar debe ser un proceso constante de guardar dinero para utilizarlo en un futuro.

7. Confundir ahorros con “cazar gangas”

Las gangas y ofertas es algo con lo que creemos que estamos ahorrando dinero. Nada más lejos de la realidad. En todo caso podemos ser buenos gastadores, pero no buenos ahorradores porque a fin de cuentas estamos incurriendo en un gasto. Las empresas realizan diversas promociones con el objetivo de tener más ventas o, lo que es lo mismo, que gastemos más en comprar. Para aprovecharte al máximo de las ofertas, debes tener antes un presupuesto que marque los límites para gastar para no gastar más de la cuenta y solo usar aquellas ofertas y gangas de productos que vayamos a comprar.

8. No comparar precios

A pesar de que tenemos diversas herramientas que nos permiten comparar precios entre distintas tiendas sobre un mismo producto, lo cierto es que se da poco uso a estas herramientas. Es por ello que cuando vayamos a comprar algo, ya sea un producto o un servicio, es importante que utilicemos comparadores de precio sobre lo que se va a comprar. Un ejemplo de un comparador de precios es Google shopping para las tiendas online.

9. No pagar en efectivo

En la actualidad, el pago en efectivo está siendo sustituido por el pago en tarjeta dado la comodidad de este último de realizar los pagos. No obstante, si queremos ahorrar debemos realizar la mayoría de los pagos en efectivo ya que nos hace ser más consciente del dinero gastado. Las compras serán más reflexivas pagando en efectivo que con tarjeta. Además, realizar pagos con la tarjeta de crédito acarreará unos intereses que perjudicarán al ahorro. Es por ello que es recomendable que las compras, las que se puedan, se realicen en efectivo o, si no es posible, con la tarjeta de débito tratando de evitar la tarjeta de crédito que puede llevar a unos intereses que perjudicarán el ahorro.

10. Abusar de los gastos hormiga

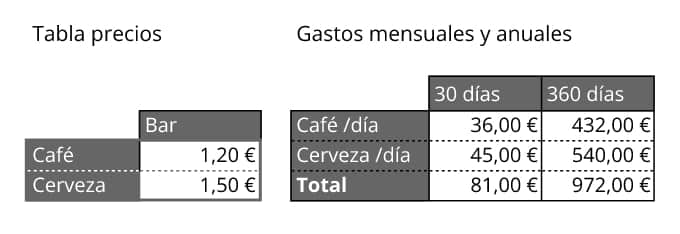

Los gastos hormiga son aquellas compras diarias imperceptibles en la cartera que una vez sumadas a fin de mes suman un montante elevado. Ejemplos de gastos hormigas son el café tomado para desayunar o la cerveza tomada al mediodía en nuestro bar de confianza.

Por ejemplo, si tomamos cada día un café en el desayuno y una cerveza al mediodía en el bar La Santa, donde el café cuesta 1,20 € y la cerveza 1,50 €, tenemos como resultado que cada mes gastamos 81€ de café y cerveza en el bar, lo que supone un gasto de 972€ cada año.

11. Comprar por impulso

Uno de los peores errores que se comenten es comprar algo por impulso. Hay que pensar siempre en realizar compras reflexivas y no por impulso. Un truco para lograrlo es que, antes de comprar algo, demos un plazo de 24 horas para reflexionar si merece la pena comprarlo.

12. Dejar de gastar

Un error importante cuando se piensa en ahorrar es en dejar de gastar todo lo posible, con el propósito de ahorrar lo máximo posible. Aunque teóricamente es la mejor manera de ahorrar en la práctica esto no se da de la misma manera, pues si dejamos de gastar sin previsión, no gastar dinero puede significar gastos adicionales en el futuro.

Lo fundamental es dejar de gastar en lo no esencial, pero no dejar de gastar en cosas básicas tales como el seguro dental o el seguro del coche. De poco sirve no gastar 15 € mensuales en el seguro del coche si al cabo de dos años hay que pagar 2000 € para reparar el coche.

Por lo que no vale la pena disminuir gastos esenciales que pueden prevenir gastos adicionales en un futuro.

13. Comprar cosas baratas y no de calidad

Este punto va en línea con el punto anterior. Cuando se piensa en ahorrar, se piensa en disminuir todos los gastos y una manera de disminuir los gastos sin reducir nuestro estilo de vida es comprar cosas más baratas. Aunque esto funcionara algunas veces, la clave para ahorrar dinero es comprar lo que tenga mejor valor.

Por ejemplo: comprar un frigorífico cuya vida útil es de 3 años por 300 €, frente a otro frigorífico más caro por 560 € cuya vida útil es de 6 años conlleva un gasto adicional que se podría haberse evitado comprando el frigorífico más caro pero con mayor valor.

La clave es comprar productos según su valor. El precio es solo un factor más a tener en cuenta cuando se compra un producto.

14. No liquidar deudas con altos intereses

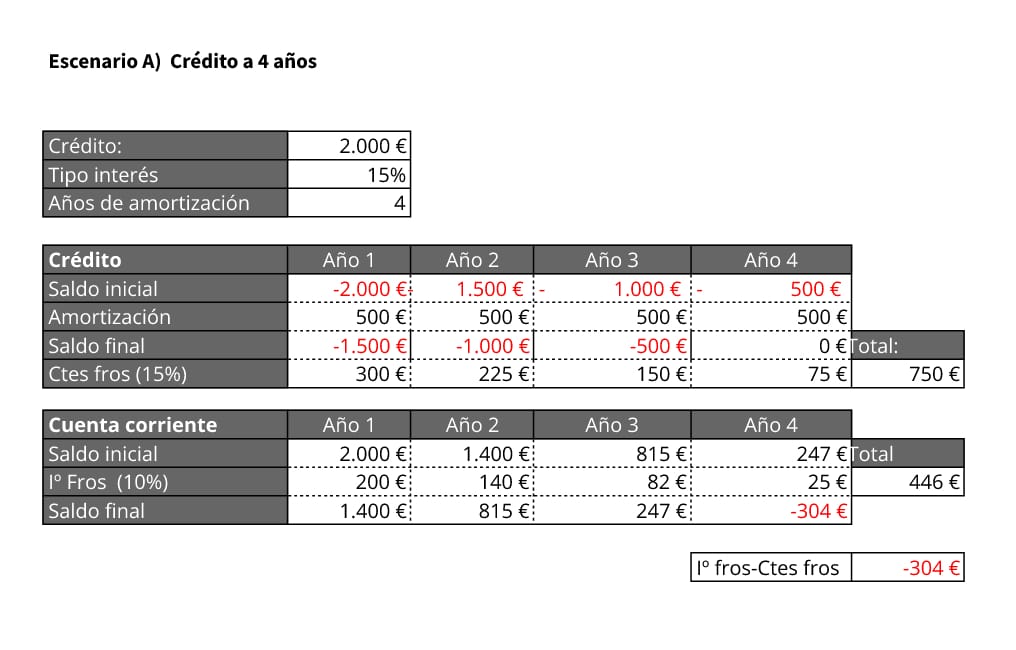

Otro de los errores comunes al ahorrar es no liquidar aquellas deudas con altos intereses realizando únicamente el pago mínimo. Con un poco de matemáticas, podemos darnos cuenta como es más perjudicial mantener una deuda con intereses altos. Para ello, nos serviremos de un ejemplo.

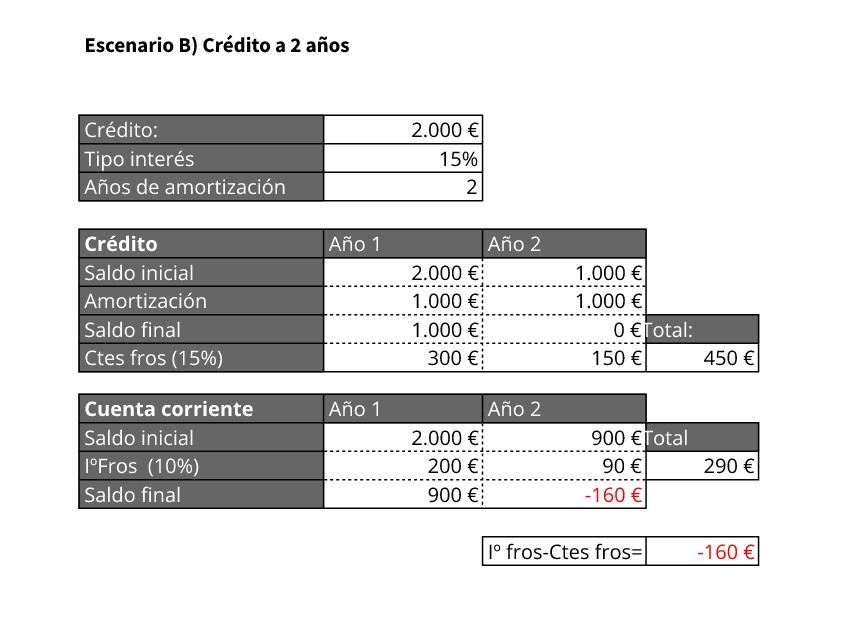

Imaginemos un préstamo de 2.000 € con un interés del 15% y con una amortización lineal a 4 años. A su vez, tenemos 2.000 € en una cuenta corriente que nos proporciona un 10% y con el que se pagará el préstamo. Vemos que no nos conviene mantener el préstamo, pues producirá pérdidas en nuestro depósito. Sería conveniente entonces pactar un acuerdo con el prestatario, disminuyendo el préstamo a 2 años para tener menos gastos financieros.

Por lo que vemos, es importante liquidar aquellas deudas con un tipo de interés alto o, en su defecto, aquellas deudas cuyo interés supera al rendimiento de nuestra inversión. En caso de tener una inversión cuyo rendimiento supera al interés del préstamo, sería más recomendable mantener el préstamo.

15. Esperar resultados de inmediato

Comúnmente, cuando se necesita ahorrar dinero se buscan soluciones rápidas para reducir los gastos o incluso eliminar algunos gastos con el fin de obtener ahorros en un lapso pequeño de tiempo. Lo cierto es que generalmente no hay una solución rápida cuando se trata de ahorrar dinero. Ahorrar es algo que conlleva tiempo y esfuerzo, por lo que es fundamental ser paciente y constante.

No hay que desesperarse si durante varios meses no se alcanza el objetivo propuesto. En caso de no alcanzar el objetivo, mira tanto el presupuesto como el plan de acción propuestos para ahorrar y comprueba si se pueden hacer algunos ajustes para obtener un mayor ahorro.

16. No tener en cuenta la inflación

Cuando se piensa en ahorrar, la gran mayoría de personas piensan en depositar el dinero en el banco o tenerlo ahorrado en un sobre dentro de casa, es decir, no disponer de ese dinero ahorrado. No obstante, mientras tenemos dinero ahorrado, se va dando a lo largo del tiempo una inflación generalizada en los precios, lo que conlleva a que nuestro dinero no valga lo mismo dentro de 5 años. Para evitar los efectos de la inflación, un buen método es invertir parte del dinero ahorrado. Si quieres saber más de por qué no invertir te hace perder dinero, recomendamos la lectura del post.

17. No informarse de las comisiones del banco

En todo momento, estemos ahorrando o no lo estemos, debemos mantener una vigilancia sobre las comisiones que cobra el banco por el mantenimiento de la cuenta corriente y de las tarjetas. En caso de que estas comisiones sean muy altas, existen otros bancos que cobran menos comisiones a sus clientes o incluso no cobran comisiones. Lo importante es mantenerse informado sobre las comisiones que cobran nuestro banco.

18. Postergar el inicio del ahorro

Muchas veces, cuando se quiere empezar a ahorrar se da una fecha para comenzar a ahorrar dinero de igual forma que al empezar una dieta. No obstante, esto es contraproducente, pues la realidad es que se está aplazando el ahorro. Lo mejor para solucionar este error es plantear un presupuesto familiar y empezar a ahorrar en el mismo momento en el que te propones ahorrar dinero.

Haz con que tus ahorros valgan más

Finsei pone a tu disposición una herramienta de ahorro e inversión para que puedas alcanzar tus metas con menos ahorros. Es decir, al ahorrar e invertir con Finsei parte del dinero que necesitas vendrá de los interés compuestos de tener el dinero invertido, por lo que el esfuerzo que tendrás que realizar es menor.

Te ayudamos a definir tus metas y te generamos un plan de ahorro e inversión totalmente personalizado, de acorde con tus circunstancias financieras y familiares y te acompañamos todo el momento, hasta que cumplas tus metas. Todo esto de una forma fácil y sencilla de entender.

¿Te animas a conocer tu plan de ahorro e inversión? Es muy útil y… ¡gratis!