¿Qué son los Robo Advisors?

Un Robo Advisor es un gestor de carteras automatizado. Dicho de otra forma, son gestores financieros que aportan un servicio de inversión y de gestión patrimonial automatizados mediante la utilización de algoritmos matemáticos, de tal forma que no requieren del cliente un conocimiento financiero profundo.

Cómo elegir un Robo Advisor:

A la hora de elegir el tipo de Robo Advisor con quien queremos invertir, hay que tener en consideración los dos tipos que hay:

Robo Advisors puros

Son aquellos en los que no participa ninguna persona, basándose únicamente en sus algoritmos.

Robo Advisors híbridos

Son aquellos en los que participan un equipo de expertos a la hora de hacer la selección de activos. En Finsei creemos en esta estrategia por sus mayores probabilidades de éxito. Frente al modelo puro que tiende a alinearse con el mercado, los Robo Advisor híbridos basan su estrategia en la anticipación y en reaccionar a tiempo frente a variaciones del mercado.

¿Cómo funcionan los Robo Advisors?

Estos asesores financieros automatizados funcionan mediante la utilización de algoritmos informáticos y softwares para configurar y administrar tu cartera de inversiones. Sin embargo, no solo tiene en cuenta sus cálculos matemáticos, sino que debe tener en consideración, por ejemplo, tu perfil de riesgo como inversor. El proceso de inversión típico de un Robo Advisor consta de 3 pasos principales:

1- Realizar un test de perfil de riesgo

En primer lugar, el inversor realiza un test de perfil riesgo exigido por la CNMV, para así conocer los objetivos financieros, la situación familiar, económica y psicológica de cada persona.

2- El Robo Advisor te elaborará y asignará una cartera

Esta cartera será acorde con tus características económicas y personales. Por las propias características de los Robo Advisors, los productos que suelen formar sus carteras son activos de gestión pasiva, concretamente fondos indexados o ETFs.

3- Gestión de cartera

Por último, tras realizar una transferencia con el dinero a invertir, el Robo Advisor se encargará de la gestión propiamente dicha. Además. realizarán rebalanceos periódicos de la cartera y de la optimización fiscal de la misma.

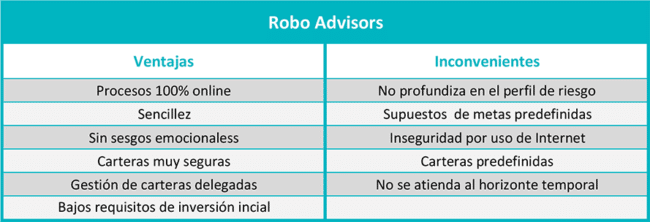

Pros y contras de los Robo Advisors

En el mundo de las finanzas, no es oro todo lo que reluce, y los Robo Advisors no podían quedar fuera. Aunque este novedoso método de asesoramiento financiero tiene grandes ventajas, por otro lado, también presenta puntos negativos.

Ventajas

- Procesos online 100% en la mayoría de los casos: frente a gestiones presenciales cada vez que quieres consultar o modificar tus inversiones, los Robo Advisors permiten realizar todas las gestiones a través de sus páginas web en cualquier navegador o apps móviles.

- Sencillez: en sólo varios clics consigues una recomendación personalizada.

- Sin sesgo emocional: dado que el algoritmo es el que conforma la cartera en función del perfil de riesgo y las variables de la inversión, se consigue eliminar el efecto emocional que tiene cualquier inversión. No te puedes dejar llevar por las emociones sino sólo por los datos.

- Carteras diversificadas y eficientes: la utilización de fondos indexados y ETF´s aseguran la diversificación de las carteras, reduciendo el riesgo de perder tu dinero y con unas ratios rentabilidad relativamente predecibles. Por tanto, hablamos de un producto muy transparente.

- Gestión de carteras delegadas: no solo se planifica la inversión sino que también es gestionada por ellos mismos.

- Bajos requisitos mínimos de inversión: es posible comenzar a invertir con un montante mínimo inicial para invertir de en torno a 1.000€.

- Regulados: los Robo Advisors están regulados y controlados por la CNMV y el Banco de España, dando mucha seguridad a los inversores.

- Inversión a largo plazo: los Robo Advisors sacan partido de la tendencia alcista histórica de los mercados, pudiendo ofrecer una mayor rentabilidad. Además, se benefician del interés compuesto.

Inconvenientes

- Operan bajo el supuesto de que los clientes tienen metas definidas: puede darse que el inversor no tenga una meta definida o un objetivo claro al inicio de la inversión, llevando a que seleccione una meta que realmente no es lo que desea.

- Dudas sobre la seguridad y confianza de un asesoramiento online: muchas personas aún desconfían de la utilización de métodos online en temas que tengan que ver con su dinero por miedo a estafas, hackeos o por mero desconocimiento de cómo funciona el mundo de la informática.

- Carteras predefinidas: una vez se te ofrezca una cartera de activos, esa será la que puedas contratar, sin tener la posibilidad de realizar modificaciones. Además, el número de carteras tipo distintas que se ofertan es muy pequeño.

- No se tiene en cuenta el horizonte temporal de tus inversiones.

- No profundizan lo suficiente en el perfil de riesgo del inversor: en muchas ocasiones los test que elaborar para medir el perfil de riesgo tiende a ser demasiado simple y compuesto por preguntas superfluas. Esto lleva a que no se tenga una imagen real de las condiciones del inversor y pueda no ofrecerse la cartera más adecuada a sus características.

Costes y fiscalidad de los Robo Advisors

Uno de los temas que a veces más preocupan a los inversores es cuánto les va a costar la gestión de sus inversiones. Por ello, las comisiones y la fiscalidad de los Robo Advisors no es un tema baladí.

Comisiones

- Al eliminar el trabajo humano, las plataformas en línea pueden ofrecer los mismos servicios a una fracción del costo.

- La mayoría de los Robo Advisors cobran una tarifa fija anual del 0,2% al 0,5% del saldo total de la cuenta de un cliente. Eso se compara con la tasa típica de 1% a 2% cobrada por un planificador financiero clásico.

- La gestión pasiva reduce más si cabe las posibles comisiones que se vayan a pagar por los productos financieros adquiridos.

Fiscalidad

- Los Robo Advisors trabajan de forma similar a los servicios tradicionales.

- Entre los productos que ofrecen estos gestores automatizados suelen encontrarse fondos de inversiones y planes de pensiones que tienen en el marco legal español ventajas fiscales (traspaso de fondos) o deducciones (fondos de pensiones),

- En algunos casos, los Robo Advisors se nutren de sus algoritmos para también, aunque en menor grado, aplicar técnicas de optimización fiscal.

¿A qué tipo de inversor van dirigidos los Robo Advisors?

En principio, cualquier persona puede acceder fácilmente a un Robo Advisor. Sin embargo, también es cierto que por las propias características de estos gestores automatizados (inversión online), el público mayoritario de sus servicios suelen ser personas jóvenes y con conocimientos digitales previos. Además, los Robo Advisor cuadran totalmente con personas que presentan las siguientes características:

- Personas que quieren simplificar y automatizar al máximo todo el proceso de inversión.

- Personas que consideran que les falta conocimientos para crear y gestionar una cartera de inversión.

- Personas que están formándose en el mundo de las inversiones pero que aún no se ven preparadas para actuar totalmente por su cuenta.

Principales Robo Advisors

Cada vez existen más Robo Advisors a nivel mundial. Centrándonos en los mejores gestores automatizados del mercado mundial, podemos nombrar a los siguientes:

- Vanguard

- Wealthsimple

- Sigfig

- Betterment

- Wealthfront

- Fidelity Go

- Scalable Capital

En Finsei aunamos la planificación y la gestión de tus inversiones

En Finsei revolucionamos el modelo de las Fintech conjugando la gestión de fondos con una planificación totalmente personalizada basada en la consecución de tus metas en un horizonte temporal determinado por tí. Por tanto, tomamos lo mejor de los Robo Advisors (reducidas comisiones y sencillez) y lo complementamos con un servicio más individualizado para cada cliente.

Además, tenemos como socio a uno de los mejores Robo Advisors del mercado español: Finnanbest. Con él nos aseguramos la mejor cartera de activos con diversas opciones para cada perfil de inversor. Con ellas planificamos tus objetivos financieros.

En lo que se refiere a la planificación, en Finsei no solo tenemos en cuenta tu perfil de riesgo, sino que pensamos que es necesario prestar mucha atención al horizonte temporal de tus inversiones, ¿por qué? En Finsei creemos que lo esencial para nuestros clientes es alcanzar sus objetivos en el tiempo fijado. Por ello, adoptaremos las carteras a esta variable, siempre con los límites que nos marque tu perfil de riesgo.

Sin embargo, ahí no queda todo. A nivel de gestión de riesgos, vamos reduciendo estos a medida que la fecha para alcanzar tus metas se acerca. Cuanto más cerca de ella estemos, más renta fija te recomendaremos mientras que más a largo plazo, te configuraremos carteras con más renta variable dado que a más largo plazo tiene una seguridad similar a la renta fija y da mayores rentabilidades. Así, en ningún momento perdemos de vista tus objetivos a la hora de gestionar tus inversiones para que no haya sorpresas de última hora.

¿Preparado para pasar a la práctica?