¿Qué es la renta fija?

La renta fija es el término que hace referencia a deuda que emiten los estados u organismos públicos y las empresas.

Funcionan de forma similar a la de los préstamos: el inversor al adquirir renta fija lo que hace es prestar un dinero con el objetivo de que, una vez finalizado el plazo, recuperar ese dinero más un extra (el interés) también previamente acordado. En sentido contrario, el emisor está obligado a realizar el pago en una cuantía y en un periodo previamente establecidos. En este tipo de inversiones se puede llegar a conocer los flujos de caja (cuánto dinero obtendrás en cada mensualidad o anualidad) que nos irá aportando la inversión, y por tanto obtenemos cierta seguridad.

Tipos de renta fija

Una primera clasificación que se puede hacer de la renta fija es dividiéndola en renta fija pública y renta fija privada. La primera, es emitida por los estados, mientras que la segunda es deuda emitida por una empresa o entidad privada.

Así, dentro de esta primera clasificación podríamos encontrar los siguientes tipos de renta fija:

- Letras del Tesoro: Son deuda a corto plazo emitida por el Estado para obtener financiación. El Estado se compromete a devolver el capital inicial aportado por el inversor más unos intereses previamente establecidos al vencimiento.

- Bonos y Obligaciones Públicos: Son valores emitidos por el Tesoro a un plazo superior a dos años. Bonos y Obligaciones son iguales en todas sus características salvo el plazo, que en el caso de los Bonos oscila entre 2 y 5 años, mientras que en las Obligaciones es superior a 5 años.

- Pagarés de empresas: Son activos financieros de deuda que son valores “cupón cero” (no se cobra un interés periódico, sino que la rentabilidad que obtenemos deriva de la diferencia entre el precio de adquisición y el precio de reembolso del bono) emitidos al descuento y a corto plazo.

- Obligaciones subordinadas: Producto financiero híbrido entre acciones y deuda, es decir, tiene una fecha de emisión y de cierre que cotiza en un mercado secundario.

- Obligaciones convertibles: Deuda emitida que tiene la peculiaridad de tener la posibilidad de canjear el título por acciones de la empresa emisora.

Junto a esta clasificación, se dan muchas otras. Una de las más interesantes es la que divide a los activos de renta fija según el riesgo del emisor. En esta clasificación, la renta fija se divide en función de la solvencia de las emisiones, que a su vez depende de la situación económica de la empresa que emite la deuda. Alguna de las empresas que realizan de forma independiente estas calificaciones son:

- Moody’s utiliza una escala entre Aaa (más solvente) y C (menos solvente).

- Standard & Poor’s y Fitch utilizan una escala entre AAA (más solvente) y D (menos solvente).

Riesgos asociados a la renta fija

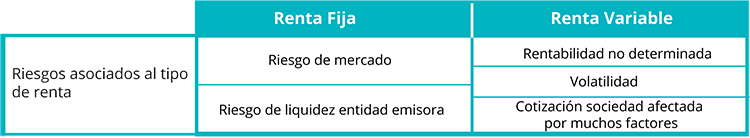

Aunque se puede pensar que invertir en renta fija es totalmente seguro, esta es una creencia errónea. Cualquier tipo de producto financiero tiene riesgo, ya sea menor o mayor. En el caso de la renta fija, se pueden definir 3 tipos diferentes de riesgo:

- Riesgo de mercado: es posible que la cotización en los mercados financieros de nuestros activos de renta fija tenga un valor inferior al de compra. Esto se puede deber a variaciones en el tipo de interés de las circunstancias de mercado y de las condiciones económicas generales.

- Riesgo de liquidez: hace referencia a la situación en la que no existe contrapartida en el mercado, es decir, no podemos vender nuestro activo de renta fija.

- Riesgo de crédito: La posibilidad existente de que la entidad o empresa emisora no pague el montante principal o los intereses acordados.

¿Cómo puedo invertir en renta fija?

Para invertir en renta fija existen dos posibilidades principales. Por un lado, puedes invertir de forma directa adquiriendo, o un bono del Tesoro ya sea español o de cualquier otro país, o invertir en la renta fija emitida por una empresa. Por su parte, la segunda opción sería invertir en renta fija a través de un fondo de inversión. Entre esos fondos de inversión, existen distintos tipos tales como renta fija a corto o largo plazo, renta fija europea, estadounidense o española.

A la hora de invertir en renta fija debe tenerse en cuenta que, aún denominándose “fija”, la valoración del activo en el día a día puede oscilar. Al adquirir un bono y esperar hasta el vencimiento, el inversor recibirá la cantidad invertida más los intereses pactados previamente.

La situación cambia cuando queremos vender ese bono por la razón que sea (por ejemplo, nos surge un imprevisto y no tenemos ningún colchón de seguridad). Si realizamos una venta de un bono, el valor de este queda a expensas del que presente el bono en el mercado. Como bien es sabido, los mercados fluctúan y, por lo tanto, al igual que la venta puede salir en una mejor posición que la que se tenía inicialmente, también se pueden sufrir importantes pérdidas. Ejemplos de situaciones que pueden llevar a variaciones del valor de los bonos de estados o empresas en el mercado son: variaciones en el tipo de interés o variaciones en la situación económica de la empresa o país concreto.

De forma similar ocurre en el caso de los fondos de inversión. Estos están formados por diversos bonos y periódicamente, se va comprobando el valor del fondo de inversión a razón de las variaciones de valor que tienen los bonos que lo componen. Los motivos de estas variaciones son prácticamente los mismos antes mencionados. Así, si no esperamos hasta el vencimiento, el resultado de la inversión puede no ser el que esperábamos al inicio.

¿Qué es la renta variable?

La renta variable es un tipo de inversión formada por todos aquellos activos financieros en los que la rentabilidad es incierta. Es decir, la rentabilidad no está garantizada tampoco la devolución del capital invertido ni la rentabilidad del activo. Al contrario de lo que ocurre con la renta fija, en el caso de invertir en renta variable no podemos conocer los flujos de caja que nos aportarán, teniendo un riesgo más elevado.

Tipos de renta variable

Existe una gran cantidad de activos de renta variable, aún así, los más importantes son los siguientes:

- Materias primas: Como el gas natural o el petróleo.

- Divisas: intercambio de monedas de distintos países en el mercado. Ej.: Dólar y Euro

- Acciones: Las acciones son las partes iguales en las que se divide el capital social de una sociedad anónima y que se intercambian en el mercado. Ej.: Las acciones de un gran banco español.

- Índices bursátiles: es un índice de referencia que se forma con un conjunto de valores cotizados en una bolsa de valores. Ej.: IBEX 35 o S&P 500.

ETF´s: Hace referencia a los fondos cotizados que son un vehículo de inversión cuya política busca replicar el comportamiento de los activos que componen un índice bursátil.

Riesgos asociados a la renta variable

Es cierto que los activos de renta variable suelen tener un rendimiento mayor que los de renta fija. Sin embargo, también tienen mayores riesgos. Los principales riesgos que acarrea la renta variable son:

- Las acciones no tienen una rentabilidad determinada y, en la mayoría de los casos, ni siquiera predecible. Vuelve a aparecer el concepto de volatilidad.

- Las rentabilidades obtenidas por una acción en el pasado no garantizan que se vayan a mantener en el futuro. Nunca se va a tener claro cómo va a influir en los próximos días o meses la oferta y la demanda en el mercado.

La evolución de una sociedad cotizada no depende única y exclusivamente del buen hacer de la misma y de los resultados económicos que obtenga. Por ejemplo, puede influir las previsiones que se hagan, análisis de expertos sobre la propia compañía, la situación macroeconómica del momento, los tipos de interés de referencia o la inflación.

¿Cómo puedo invertir en renta variable?

Al igual que ocurre en el caso de la renta fija, existen dos formas en las que se puede adquirir rentas variables: de forma directa y de forma indirecta.

Si se quiere invertir de forma directa, se deben adquirir acciones a través de un bróker. El bróker es la entidad que ejecuta las órdenes en el mercado bursátil. Como punto negativo a esta opción se encuentran las elevadas comisiones que estas entidades deciden cobrar por sus servicios. Sin embargo, tienes el beneficio de poner tus ahorros en manos de personas que trabajan diariamente en ese tipo de inversiones.

Por su parte, si te decantas por la opción de invertir en renta variable de forma indirecta, deberás hacerlo desde un fondo de inversiones. Esta segunda opción tiene como punto fuerte las diversas ventajas fiscales que tienen los fondos de inversión frente a otros activos financieros.

De entre esas ventajas, la más interesante de ellas es la que se denomina diferimiento fiscal, pero ¿en qué consiste realmente? Tal y como indica su nombre, esta ventaja consiste en que todas aquellas personas que adquieran este tipo de activos financieros no tienen que pagar impuestos hasta que sacan el dinero aportado al fondo. Además, de este beneficio fiscal se obtiene otro y es que, dado que no pagas impuestos hasta que desinviertes, el inversor puede traspasar su dinero de un fondo a otro, da igual de que entidad sea, sin tributar por ello.

¿Cómo trabajamos con la renta fija y variable en Finsei?

En Finsei pensamos que ambos tipos de renta son útiles para que alcances tus metas. Sin embargo, una será más útil que la otra en virtud de las características concretas de tus objetivos. ¿Qué tenemos en cuenta para ofrecerte una u otra opción? En Finsei creemos que lo fundamental es que consigas tus metas en el tiempo fijado y por ello, nos basamos en el horizonte temporal de estas.

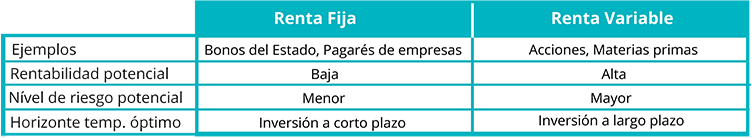

Una importante diferencia entre la renta fija y la variable es la volatilidad (variabilidad de las rentabilidades que se pueden obtener) que tiene cada una. Mientras que la renta variable es muy volátil, pero también está asociada a mayores rentabilidades, la renta fija es menos volátil, pero a cambio genera unas posibles rentabilidades menores.

Si tu objetivo es a corto plazo, nos decantaremos por ofrecerte activos de renta fija dado que, aunque no tienen una elevada rentabilidad, nos aseguran un resultado cierto al tener escasa volatilidad tanto a corto como a largo plazo y tratamos así evitar pérdidas innecesarias. Sin embargo, si se plantean objetivos a medio o largo plazo, se incluirán productos de renta variable pues hay tiempo de sobra para compensar posibles caídas durante el camino y así aspirar a mayores rentabilidades.

Su gran volatilidad se va reduciendo con el paso del tiempo, haciendo más segura la inversión a la vez que se obtienen rentabilidades más altas.

Además, en Finsei hacemos lo que conceptualmente llamamos gestión del riesgo. Este término hace referencia a que, conforme te acerques a tu meta, vamos a reducir la exposición a renta variable, para evitar sustos innecesarios. Por otro lado, aunque tengas una meta financiera a muy largo plazo, o incluso una a corta, no incluiremos en la cartera de activos que te ofrecemos mayor exposición a renta variable que la máxima determinada por tu perfil de riesgo.

Estamos deseando que pruebes nuestro método de planificación financiera y disfrutes de sus ventajas. ¿Ya sabes cuál es la primera meta financiera que quieres alcanzar?