¿Que es un activo financiero?

Un activo financiero es un título que ofrece un derecho al comprador a percibir unos ingresos futuros. Esa generación de ingresos está siempre ligada a algún tipo de entidad económica (empresas, comunidades autónomas, gobiernos…), que genere algún tipo de cash flow. Por ejemplo, una empresa puede emitir acciones, que pagan dividendos, o también emitir bonos, que pagan cupones.

Es decir, cualquier tipo de organización puede emitir un activo financiero, aunque mayoritariamente lo hacen los gobiernos y las empresas. El comprador de un activo es un inversor y lo hace para rentabilizar su dinero. El vendedor del activo es el emisor y lo hace para obtener financiación no bancaria. Por eso podemos decir que el inversor posee un derecho y el emisor una obligación.

Los activos financieros se representan mediante anotaciones contables. De esta manera se reconoce la propiedad del inversor.

¿Cómo se emite y se negocia un activo financiero?

Si un inversor quiere invertir su dinero en un determinado tipo de activo financiero, debe saber que pueden emitirse y negociarse tanto en mercados privados como en mercados públicos.

¿Qué es el mercado privado de valores?

Es cuando la compraventa de los activos se lleva a cabo directamente entre el vendedor y los compradores. Es decir, el emisor que busca financiación emite directamente los títulos a los inversores, sin que ninguna entidad financiera medie en la transacción. Esto motiva que la compraventa no esté abierta a todo el mundo.

Este mercado permite a empresas e inversores negociar diferentes activos sin estar sometidos a una fuerte regulación. Es un tipo de mercado más opaco que el mercado público, pero hay inversores que prefieren hacerlo por una ventaja fundamental: dado que los títulos no cotizan de manera pública, no están sometidos al escrutinio de los analistas y la prensa, por lo que los gestores de las empresas pueden llevar a cabo planes a más largo plazo sin que les afecte la volatilidad de los mercados públicos.

¿Qué es el mercado público de valores?

En este caso, la emisión y negociación de los títulos se lleva a cabo a través de intermediarios financieros: brokers, bancos, etc. De esta manera, cualquier inversor puede acceder a comprar ese activo financiero.

La mayoría de las grandes empresas del mundo cotizan en algún mercado público. Esto les permite que sus títulos se negocien diariamente. Una de las razones fundamentales para cotizar en mercados públicos es la credibilidad qué despierta ante los inversores pues este tipo de mercados están fuertemente regulados y supervisados por las principales autoridades de cada país.

Existen dos etapas de negociación:

- Mercado primario: Se llama así cuando los títulos se emiten y se negocian por primera vez, desde el emisor.

- Mercado secundario: Una vez que los títulos ya se han emitido y cotizan en un mercado abierto, donde cualquier ente (persona física o jurídica) puede invertir.

¿Cuáles son los tipos de activos financieros?

Existen dos clases principales de activos financieros:

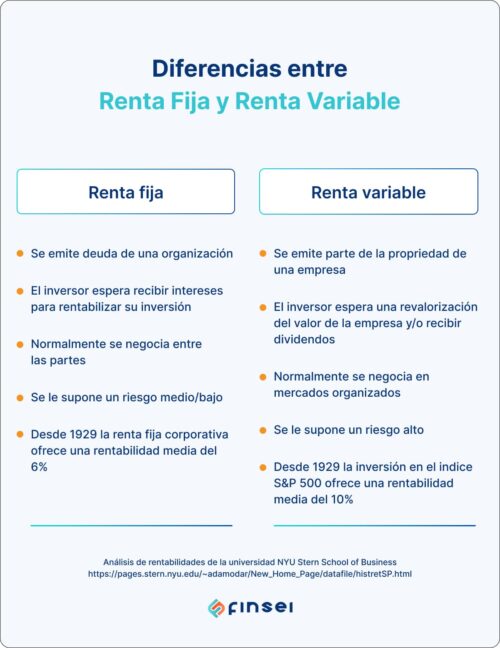

Renta Variable

La renta variable es la inversión en acciones de empresas que cotizan en mercados públicos. De manera más coloquial es lo que se llama invertir en Bolsa. Cuando las compramos, significa que te estás haciendo propietario de una parte de la empresa, y por lo tanto participas en la distribución de sus beneficios.

El inversor tiene dos maneras de rentabilizar su dinero:

- Vendiendo sus acciones a un precio superior al del precio de adquisición

- Recibiendo dividendos como consecuencia de la distribución de beneficios de la empresa.

Hay que tener en cuenta que invertir en acciones conlleva el riesgo de no recuperar el dinero invertido, ante una caída momentánea en su precio de mercado. Invertir en este tipo de activo es relativamente sencillo, ya que existen muchos intermediarios financieros desde los cuales comprar acciones de cientos de miles de empresas. No obstante, desde Finsei aconsejamos hacerlo a través de un vehículo como un fondo de inversión.

Renta Fija

Cuando hablamos de invertir en renta fija, se entiende que se está invirtiendo en deuda de una empresa o un gobierno. Es decir, a diferencia de la renta variable no somos propietarios de una parte de la empresa, sino que somos prestamistas de la misma.

La consecuencia lógica de lo anterior es que invertir en bonos suele tener menos riesgo que las acciones. Aunque esto no habría que tomárselo al pie de la letra, porque si se invirtiera en la deuda de una empresa que esté a punto de quebrar lo normal es que perdamos nuestro dinero. Por eso, la rentabilidad se calcula en base a la probabilidad de que el emisor del bono sea capaz de devolver el dinero, de forma que los emisores más seguros generarán menos rentabilidad.

Una característica de la renta fija es que tienen vencimiento y que distribuyen una serie de cupones de los cuales se conoce la rentabilidad de antemano. Pero hay que tener en cuenta que aunque el nombre pueda confundir, la renta fija “no es fija”. Al igual que la renta variable el precio del bono puede variar en función del mercado, por eso se pueden producir pérdidas si se vende antes de la fecha de vencimiento.

Dentro del activo renta fija, podemos hacer una segunda clasificación, en función del plazo:

- Renta fija a corto plazo: cuando su amortización tiene un vencimiento inferior a los 12 meses.

- Renta fija a medio plazo: cuando su amortización tiene un vencimiento entre 1 y 5 años.

- Renta fija a largo plazo: cuando su amortización tiene un vencimiento superior a los 10 años.

Lo más importante es saber que a mayor plazo, se asume más riesgo y, por tanto, se debe esperar mayor rentabilidad.

Rentabilidad-riesgo de un activo financiero

Para evaluar un activo financiero debemos analizar dos características fundamentales que nos permitan entender qué posible rentabilidad debe esperar un inversor por aceptar el riesgo de invertir en un activo financiero.

Riesgo de liquidez

Hace referencia a la facilidad que tiene un activo para convertirse en dinero sin sufrir pérdidas. Cómo es de esperar, cuánto menor sea la liquidez de un activo, se debe esperar una mayor rentabilidad, para compensar ese riesgo.

De manera general, como la renta variable cotiza mayoritariamente en mercados organizados, donde se producen millones de compraventas diariamente, es una inversión más líquida que la renta fija, que se negocia en mercados menos líquidos.

El riesgo del emisor

Este riesgo está referenciado tanto a la propia solvencia del emisor del activo, como a las garantías adicionales que ofrezca. Obviamente, si un emisor tiene menos riesgo que otro, se debe esperar una menor rentabilidad del primero.

Si se invirtiera tanto en la renta fija, como en la renta variable de una misma empresa se suele aceptar que la renta fija tiene menos riesgo, aún siendo la misma empresa. Esto es así porque en caso de quiebra de la empresa, los deudores recibirán una compensación tras la liquidación antes que los accionistas. Esto se debe analizar caso por caso y es lo que se conoce como orden de prelación de pago.

¿Cómo seleccionamos en Finsei el porcentaje óptimo entre los activos financieros?

En Finsei tenemos en cuenta varios factores para determinar cuál es el porcentaje óptimo de inversión entre renta fija y renta variable.

El primer paso será entender tu perfil como inversor. Adicionalmente, vamos a analizar el horizonte temporal de tus metas financieras. Para nosotros esta segunda parte es fundamental. Siempre que hablamos de riesgo, nos referimos a la posibilidad de que tu inversión pierda valor de manera temporal, cuando los mercados se vuelven volátiles. Pero si tú meta está situada a muy largo plazo eso no te debería preocupar pues tendrás mucho tiempo de recuperar las caídas y con eso aspirar a mejores rentabilidades.

Por eso, a menor horizonte temporal te recomendaremos más exposición a renta fija, y a mayor horizonte temporal te animaremos a invertir en renta variable. Pero nuestro modelo de asesoramiento va más allá. Conforme vayas acercándote a la fecha en la que necesites el dinero, iremos reduciendo el riesgo de tus inversiones de manera automática, aumentando tu exposición a renta fija.

Si quieres conocer cuál es la combinación de activos financieros óptima para que alcances tus metas te invitamos a que hagas tu planificación financiera gratuita. No vas a tardar más de 3 minutos.

Además de un plan de ahorro personalizado, recibirás una propuesta de inversión con el porcentaje más eficiente entre renta variable y renta fija, según tus metas.